จัดการภาษี แบบมีเป้าหมายให้เงินโตกับ 4 คู่หูกองทุน SSF - RMF ใหม่

สรุปสาระสำคัญจากงานสัมมนาออนไลน์

"จัดการภาษี แบบมีเป้าหมายให้เงินโตกับ SSF I RMF"

บริษัทหลักทรัพย์จัดการกองทุนกรุงศรี จำกัด จัดสัมมนาออนไลน์แนะนำ 4 คู่หูกองทุนเพื่อรับสิทธิประโยชน์ทางภาษี ทั้งกองทุนรวมเพื่อการออม (SSF) และกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) เน้นการลงทุนในหุ้นต่างประเทศที่มีแนวโน้มการเติบโตสูง เพื่อเพิ่มศักยภาพการเติบโตให้พอร์ตการลงทุนสำหรับผู้ที่ต้องการลงทุนระยะยาวหรือต้องการเตรียมความพร้อมด้านการเงินรับวัยเกษียณ ทั้งนี้ นักลงทุนสามารถเลือกลงทุนในกองทุนใดก็ได้ตามเงื่อนไขที่เหมาะสมกับตนเอง โดยการลงทุนใน SSF - RMF เพื่อการลดหย่อนภาษีจะไม่มีค่าธรรมเนียมแรกเข้า สามารถเลือกลงทุนได้แล้วตั้งแต่วันนี้เป็นต้นไป

ที่งานสัมมนา บลจ.กรุงศรีได้เชิญ คุณจักรพงษ์ เมฆพันธุ์ หรือ โค้ชหนุ่ม ผู้เชี่ยวชาญด้านการวางแผนการเงินจาก The Money Coach พร้อมด้วย คุณเกียรติศักดิ์ ปรีชาอนุสรณ์ ผู้อำนวยการฝ่ายการลงทุนทางเลือก บลจ.กรุงศรี มาร่วมพูดคุย อธิบายถึงความสำคัญของการวางแผนทางการเงินเพื่อเป้าหมายที่เป็นจริงยามเกษียณ พร้อมแนะแนวทางพิจารณาเงื่อนไขในการลงทุนทั้ง SSF และ RMF ให้สอดคล้องกับรายได้และเงื่อนไขของแต่ละบุคคล ตลอดจนรายละเอียดของแต่ละกองทุนเพื่อให้นักลงทุนได้เลือกพิจารณากองทุนที่โดนใจ และวางแผนการลงทุนอย่างมีเป้าหมายเพื่อให้ได้รับผลตอบแทนตามความคาดหวัง

โค้ชหนุ่ม กล่าวว่า การวางแผนการเงินเป็นเรื่องที่จำเป็นอย่างยิ่งสำหรับคนวัยทำงานและควรมีการวางแผนแต่เนิ่นๆ ซึ่งปัจจุบันมีทางเลือกมากมายสำหรับการลงทุน อย่างกองทุนลดหย่อนภาษีอย่าง SSF และ RMF นั้น เป็นการลงทุนระยะยาว จึงควรเลือกกองทุนที่ลงทุนในสินทรัพย์ที่มีพื้นฐานที่ดีและมีโอกาสเติบโตสูงในระยะยาว จึงจะมีโอกาสสร้างผลตอบแทนที่ดีได้ตามเป้าหมาย

ทั้งนี้ สำหรับ SSF และ RMF ที่ บลจ.กรุงศรีเลือกมานำเสนอในครั้งนี้ถือเป็นกองทุนที่เน้นการเติบโตในระยะยาวด้วยการลงทุนในหุ้นบริษัทระดับโลกผ่านการบริหารจัดการโดยกองทุนชั้นนำ การันตีด้วยผลงานที่สร้างผลตอบแทนที่เหนือกว่าดัชนีตลาดได้อย่างต่อเนื่อง มีกลยุทธ์การคัดเลือกสินทรัพย์ที่มีพื้นฐานแข็งแกร่ง เป็นผู้นำอุตสาหกรรม มีกระแสเงินสดดี มีโอกาสเติบโต และทำกำไรได้สูงตามกระแสความเปลี่ยนแปลงของโลกและความต้องการของผู้บริโภคที่ถูกขับเคลื่อนด้วยเทคโนโลยีและนวัตกรรม เช่น การสื่อสาร การเงิน และสุขภาพ และกระแสภาวะโลกร้อน เช่น ธุรกิจพลังงานทางเลือก และธุรกิจโครงสร้างพื้นฐาน ซึ่งมีปัจจัยสนับสนุนเชิงนโยบายจากภาครัฐอย่างชัดเจน ที่จะทำให้เกิดการลงทุนอย่างต่อเนื่อง คาดว่ากลุ่มธุรกิจที่เป็นเมกะเทรนด์เหล่านี้จะสามารถเจริญเติบโตได้อย่างต่อเนื่องไปอีก 5 -10 ปีข้างหน้า

สำหรับนักลงทุนที่สนใจลงทุนในหุ้นที่มีศักยภาพในการเติบโตสูง มีโอกาสรับผลตอบแทนที่สูงกว่าในระยะยาวและสามารถรับความเสี่ยงจากความผันผวนระหว่างทางได้ สามารถเลือกได้ระหว่าง กองทุน KFGGRMF / KFGGSSF หรือกองทุน KFUSRMF / KFUSSSF ซึ่งทั้งสองกองทุนลงทุนในกองทุนหลักระดับ 5 ดาวจากมอร์นิ่งสตาร์* บริหารโดย Ballie Gifford ผู้เชี่ยวชาญการลงทุนในหุ้นสหรัฐฯ (*ที่มา: Baillie Gifford ณ 30 มิ.ย. 64 โดยการจัดอันดับจาก Morningstar ไม่มีความเกี่ยวข้องกับการจัดอันดับของสมาคมบริษัทจัดการลงทุนแต่อย่างใด)

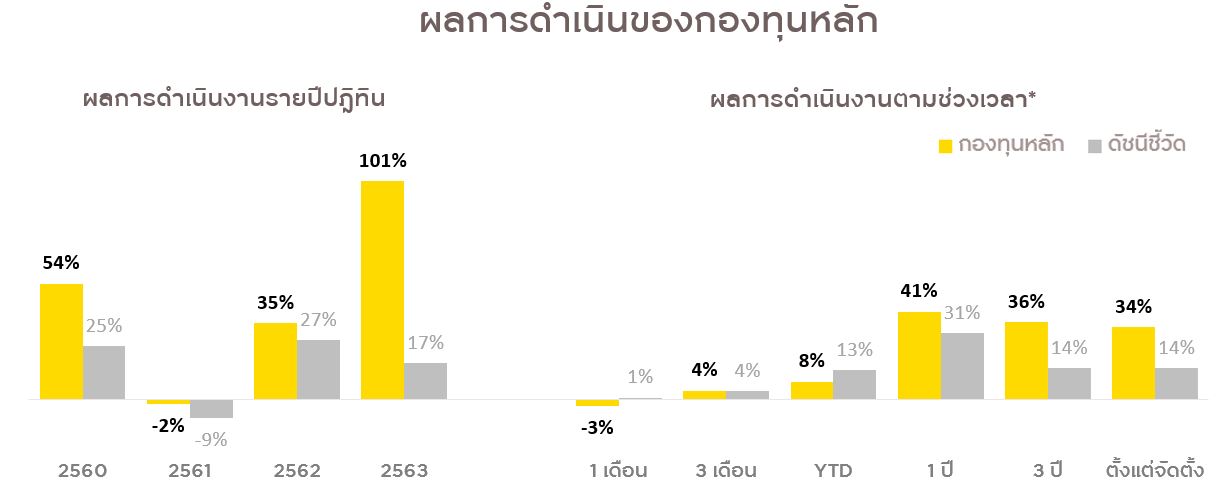

ทั้งนี้ มีข้อแตกต่างระหว่างสองคู่กองทุนนี้ คือ KFGGRMF และ KFGGSSF มี Ballie Gifford Worldwide Long-Term Global Growth Fund เป็นกองทุนหลัก ซึ่งจะเน้นลงทุนในบริษัทที่มาจากหลากหลายธุรกิจทั่วโลกที่เชื่อมั่นว่ามีศักยภาพที่จะเติบโตได้อีกหลายเท่าตัวจากปัจจุบัน ธีมการลงทุนที่โดดเด่นได้แก่ ดิจิทัล E-Commerce ซอฟท์แวร์และสุขภาพ ซึ่งที่ผ่านมา กองทุนสามารถสร้างอัตราการเติบโตได้เฉลี่ย 28% ต่อปี โดยในปีที่ผ่านมามีอัตราเติบโตสูงถึงกว่า 100% เอาชนะดัชดีตลาดหุ้นโลกที่เติบโตได้เพียง 17% สำหรับสัดส่วนการลงทุนในปัจจุบัน กองทุนลงทุนในหุ้นสหรัฐอเมริกาประมาณ 55% หุ้นเทคโนโลยีของจีน 20% ส่วนที่เหลือกระจายไปในยุโรปและภูมิภาคอื่นๆ สินทรัพย์เด่นที่อยู่ในพอร์ตปัจจุบันได้แก่ Amazon, Tesla, Moderna, Alibaba, Tencent เป็นต้น

*ผลตอบแทนในช่วงเวลาน้อยกว่า 1 ปี เป็นผลตอบแทนต่อช่วงเวลานั้นๆ โดยไม่ได้คำนวณในรูปผลตอบแทนต่อปี | ที่มา: Baillie Gifford ณ 31 ก.ค. 64 | ผลตอบแทนในรูปสกุลเงินดอลลาร์หลังหักค่าธรรมเนียม | ดัชนีชี้วัด คือ MSCI ACWI Index | วันจัดตั้งกองทุน 10 ส.ค. 59 | ผลการดำเนินงานที่แสดงเป็นผลการดำเนินงานของกองทุนหลัก ซึ่งไม่ได้เป็นไปตามมาตรฐานการวัดผลการดำเนินงานของกองทุนรวมของสมาคมบริษัทจัดการลงทุน

*ผลตอบแทนในช่วงเวลาน้อยกว่า 1 ปี เป็นผลตอบแทนต่อช่วงเวลานั้นๆ โดยไม่ได้คำนวณในรูปผลตอบแทนต่อปี | ที่มา: Baillie Gifford ณ 31 ก.ค. 64 | ผลตอบแทนในรูปสกุลเงินดอลลาร์หลังหักค่าธรรมเนียม | ดัชนีชี้วัด คือ MSCI ACWI Index | วันจัดตั้งกองทุน 10 ส.ค. 59 | ผลการดำเนินงานที่แสดงเป็นผลการดำเนินงานของกองทุนหลัก ซึ่งไม่ได้เป็นไปตามมาตรฐานการวัดผลการดำเนินงานของกองทุนรวมของสมาคมบริษัทจัดการลงทุน

ส่วนกองทุน

KFUSRMF / KFUSSSF เน้นการลงทุนเฉพาะในหุ้นสหรัฐที่มีศักยภาพการเติบโตสูง

ผ่านกองทุน Ballie Gifford Worldwide US Equity Growth Fund ซึ่งมีนโยบายการลงทุนแบบระยะยาวมากกว่า 5 ปีในบริษัทที่เติบโตอย่างโดดเด่นในสหรัฐอเมริกา เน้นการลงทุนในหลักทรัพย์ที่กองทุนที่ความเชื่อมั่นในระดับสูง ไม่ยึดติดกับดัชนีชี้วัด น้ำหนักการลงทุนกระจายอยู่ในหมวดหมู่สินค้าฟุ่มเฟีอย, สุขภาพ, และไอที ทั้งนี้ เนื่องจากธีมการลงทุนของทั้งสองคู่กองทุนมีความคล้ายคลึงกัน จึงมีสินทรัพย์ในพอร์ตการลงทุนที่เหมือนกันในสัดส่วนประมาณ 35% ได้แก่ Amazon, Tesla, Alphabet, Moderna, Shopify, Netflix, Zoom, Nvidia, Illumina เป็นต้น

สำหรับผู้ที่รับความผันผวนได้น้อยกว่าก็ยังมีอีกสองทางเลือก คือ

KFCLIMARMF/ KFCLIMASSF และ KFINFRARMF/ KFINFRASSF ซึ่งทั้งสองคู่กองทุนนี้จะลงทุนในธุรกิจที่มีโอกาสเติบโตจากการที่ได้รับการสนับสนุนเชิงนโยบายจากรัฐบาล

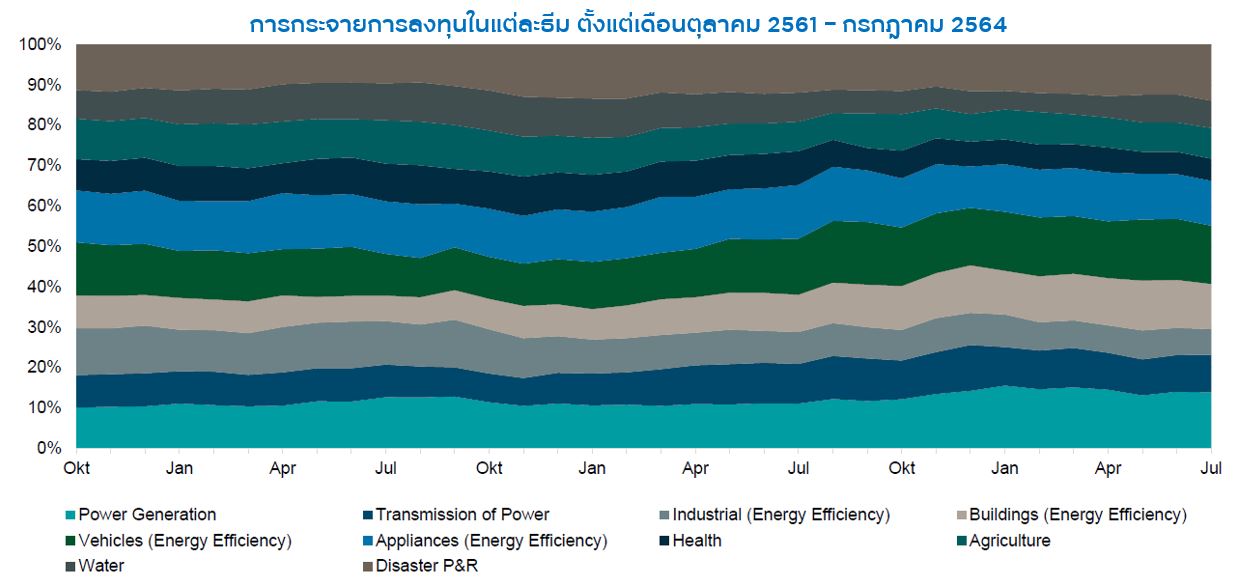

KFCLIMARMF/ KFCLIMASSF ลงทุนผ่าน DWS Invest ESG Climate Tech Fund กองทุนหลักที่เชี่ยวชาญการลงทุนในธุรกิจที่มีแนวคิดด้านสิ่งแวดล้อม (ESG) ได้แก่ ธุรกิจที่มีเทคโนโลยีที่ช่วยลดภาวะโลกร้อน เช่นรถยนต์ไฟฟ้า พลังงานทดแทน อาคารอัจฉริยะประหยัดพลังงาน ซึ่งมีสัดส่วนการลงทุนอยู่ที่ประมาณ 66 % และธุรกิจที่มีเทคโนโลยีที่สามารถลดผลกระทบและแก้ไขปัญหาที่เกิดจากการเปลี่ยนแปลงของสภาพภูมิอากาศ เช่น ธุรกิจบริหารจัดการน้ำ จัดการขยะ การเกษตรอัจฉริยะ ในกลุ่มนี้มีสัดส่วนการลงทุนอยู่ที่ประมาณ 34% พอร์ตการลงทุนจะเน้นในหุ้นขนาดใหญ่โดยให้น้ำหนักในตลาดสหรัฐอเมริกาและยุโรปเป็นหลัก ที่เหลือกระจายไปในภูมิภาคอื่นๆ ทั้งนี้ กลุ่มอุตสาหกรรมนี้ได้รับการสนับสนุนเชิงนโยบายและเริ่มมีการบังคับใช้ในทุกประเทศ จึงมีโอกาสที่จะเติบโตได้ในระยะยาว

ที่มา: DWS Investment GmbH ณ 30 ก.ค. 2564

KFINFRARMF และ KFINFRASSF ลงทุนใน Credit Suisse (Lux) Infrastructure Equity Fund

ที่มา: DWS Investment GmbH ณ 30 ก.ค. 2564

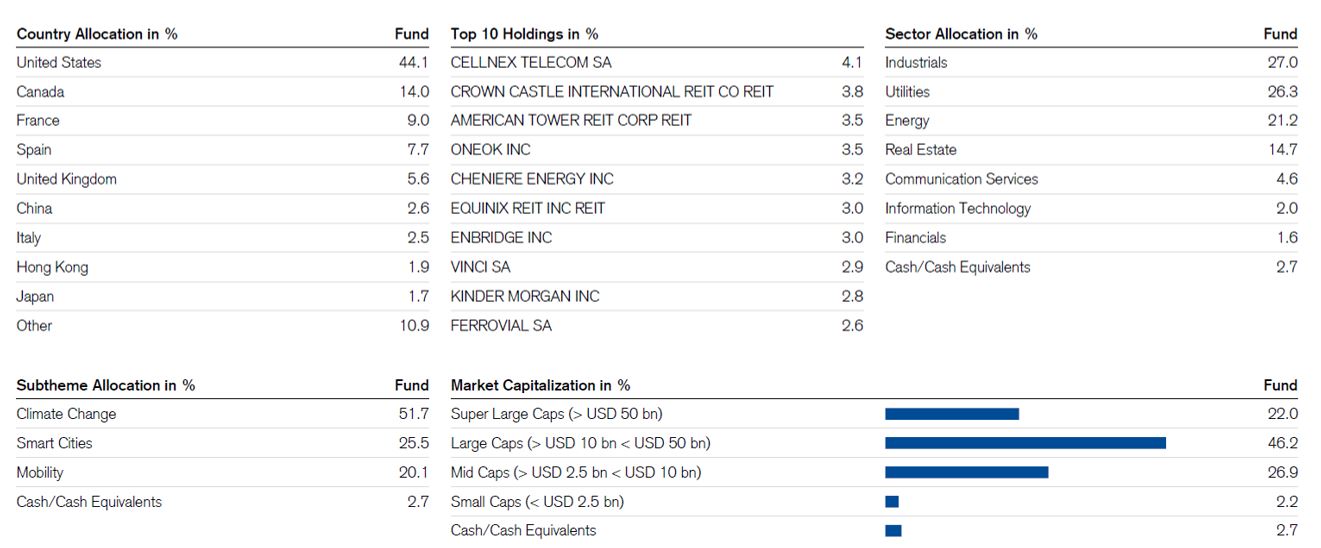

KFINFRARMF และ KFINFRASSF ลงทุนใน Credit Suisse (Lux) Infrastructure Equity Fund กองทุนหลักที่ลงทุนแบบผสมผสานทั้งในหุ้นโครงสร้างพื้นฐานขนาดใหญ่แบบดั้งเดิมที่มีรายได้หลักมาจากธุรกิจในกลุ่มสาธารณูปโภค (Utilities) การขนส่ง โทรคมนาคม อาทิ สนามบิน ท่าเรือ ถนน ทางด่วนและพลังงาน ซึ่งจะช่วยให้กองทุนมีความผันผวนต่ำกว่าตลาด และโครงสร้างพื้นฐานที่จะเติบโตในโลกยุคใหม่ เช่น เครือข่ายการสื่อสาร 5G การเชื่อมโยงสิ่งต่างๆ สู่อินเทอร์เนต (Internet of Things) ศูนย์ข้อมูล (Data Center) โดยกองทุนหลักจะมุ่งเน้นการลงทุนในบริษัทที่มีกลยุทธ์การเติบโตในระยะยาวที่ชัดเจน ปัจจุบัน พอร์ตของกองทุนให้น้ำหนักการลงทุนในสหรัฐมากที่สุด ประมาณ 44% ของพอร์ต ที่เหลือกระจายไปในประเทศที่พัฒนาแล้วอย่างอเมริกาเหนือ ยุโรป จีนและญี่ปุ่น

ที่มา: Credit Suisse ณ 30 ก.ค. 64

สำหรับความแตกต่างระหว่างกองทุน RMF และ SSF นั้น โค้ชหนุ่มกล่าวเสริมว่า RMF เป็นกองทุนที่เหมาะสำหรับผู้ที่ต้องการมีเงินก้อนรองรับวัยเกษียณ

ที่มา: Credit Suisse ณ 30 ก.ค. 64

สำหรับความแตกต่างระหว่างกองทุน RMF และ SSF นั้น โค้ชหนุ่มกล่าวเสริมว่า RMF เป็นกองทุนที่เหมาะสำหรับผู้ที่ต้องการมีเงินก้อนรองรับวัยเกษียณ ต้องลงทุนต่อเนื่องทุกปีและสามารถไถ่ถอนได้ทั้งหมดเมื่ออายุครบ 55 ปี โดยสามารถลงทุนได้สูงสุดไม่เกิน 30% ของเงินได้ และเมื่อรวมกับ PVD, กบข., เบี้ยประกันชีวิตแบบบำนาญ, กองทุนสงเคราะห์ตามกฎหมายของ รร.เอกชน, กองทุนการออมแห่งชาติ และ SSF แล้วไม่เกิน 500,000 บาทต่อปี ส่

วนกองทุน SSF เป็นกองทุนสำหรับผู้ต้องการออมเงินระยะยาวอย่างน้อย 10 ปี สามารถลงทุนได้ไม่เกิน 200,000 บาทในแต่ละปี แต่ไม่จำเป็นต้องลงทุนต่อเนื่องทุกปี ทั้งนี้ การจะเลือกลงทุน RMF หรือ SSF ควรจะพิจารณาเรื่องระดับรายได้ และจำนวนเงินที่จะลงทุนซึ่งมีผลต่อสิทธิการลดหย่อนภาษี ควรเข้าใจและทำตามเงื่อนไขในการลงทุนตามระยะเวลาที่กำหนดอย่างเคร่งครัด ที่สำคัญ ผู้ลงทุนควรรู้ว่ากองทุนที่ลงทุนนั้นนำเงินไปลงทุนในธุรกิจอะไรบ้าง และจะต้องมีการติดตามผลการดำเนินงานของกองทุนในแต่ละปีว่าสามาถทำได้ตามเป้าหมายที่วางไว้หรือไม่ เพื่อจะได้ปรับเปลี่ยนการลงทุนได้อย่างเหมาะสม

สำหรับทั้ง 4 คู่หู SSF - RMF กรุงศรีออกใหม่ ลงทุนขั้นต่ำเพียง 500 บาทเท่านั้น โดย SSF ทุกกองทุนมีนโยบายการจ่ายเงินปันผล ผู้สนใจสามารถสามารถซื้อผ่านบัตรเครดิตกรุงศรีที่ร่วมรายการ (การซื้อหน่วยลงทุนไม่เข้าร่วมรายการส่งเสริมการขายกับบัตรเครดิต) และเมื่อลงทุนตามเงื่อนไขโปรโมชั่น SSF - RMF ประจำปี 2564 รับเพิ่ม หน่วยลงทุน KFCASH-A มูลค่า 100 บาท ต่อยอดเงินลงทุนสะสมทุกๆ 50,000 บาท (ข้อมูลกองทุน/ โปรโมชั่น คลิกที่นี่)

นโยบายการลงทุน

| กองทุน |

นโยบายการลงทุน |

นโยบายป้องกันความเสี่ยงด้าน FX |

KFCLIMASSF/

KFCLIMARMF |

ลงทุนในกองทุนรวมต่างประเทศ

DWS Invest ESG Climate Tech

โดยเฉลี่ยในรอบปีบัญชี ≥ 80% ของ NAV |

ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน |

| KFINFRASSF/ KFINFRARMF |

ลงทุนในกองทุนรวมต่างประเทศ Credit Suisse (Lux) Infrastructure Equity Fund โดยเฉลี่ยในรอบปีบัญชี ≥ 80% ของ NAV |

ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน |

| KFGGSSF/ KFGGRMF |

ลงทุนในกองทุนรวมต่างประเทศ Baillie Gifford Worldwide Long Term Global Growth Fund โดยเฉลี่ยในรอบปีบัญชี ≥ 80% ของ NAV |

ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน |

| KFUSSSF/ KFUSRMF |

ลงทุนในกองทุนรวมต่างประเทศ Baillie Gifford Worldwide US Equity Growth Fund โดยเฉลี่ยในรอบปีบัญชี ≥ 80% ของ NAV |

ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน |

| ทุกกองทุนมีระดับความเสี่ยง: 6 - เสี่ยงสูง |

คำเตือน

- SSF เป็นกองทุนเพื่อส่งเสริมการออม | RMF ลงทุนเพื่อเกษียณอายุ

- ผู้ถือหน่วยลงทุนจะไม่ได้รับสิทธิประโยชน์ทางภาษี หากไม่ปฎิบัติตามเงื่อนไขการลงทุน

- KFCLIMASSF / KFCLIMARMF / KFUSSSF / KFUSRMF มีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไร/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

- ควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง และศึกษาสิทธิประโยชน์ทางภาษีในคู่มือการลงทุนก่อนตัดสินใจลงทุน

สามารถสอบถามรายละเอียดข้อมูลกองทุนเพิ่มเติมได้ที่

บลจ.กรุงศรี จำกัด โทร. 02-657-5757 หรือธนาคารกรุงศรีอยุธยาทุกสาขา

ย้อนกลับ